您的位置:首页 >热点 >

“钱”景广阔,普通投资者如何把握“碳中和”机遇?

近年来,全球气候危机挑战日益严峻,低碳发展迫在眉睫。基于此,世界各国积极响应联合国“碳中和”号召,“碳中和”已是全球大势所趋。但2022年下半年以来,多国重启煤电,碳中和是否集体“开倒车”成为市场普遍的担忧。

就现实情况来看,无论是国际还是国内方面,碳中和的长期趋势都不会改变,仍蕴含丰富的投资机会。

国际:能源安全危机背景下,2022年度COP27发声持续推动碳中和

在2022年11月召开的COP27(《联合国气候变化框架公约》第二十七次缔约方大会)上,缔约方一致强调经济下行、新冠肺炎疫情、能源危机、粮食危机等挑战,不应成为气候行动开倒车、倒退或优先次序下降的托辞。同时,中美欧三大排放主体也集体发声,强调积极推动碳中和措施落地,全球减碳战略并未转向。

国内:二十大报告着重提出要稳中求进,坚定不移推动碳中和

2022年10月,党的二十大报告提出,要积极稳妥推进碳达峰碳中和,立足我国能源资源禀赋,坚持先立后破,有计划分步骤实施碳达峰行动。而早在今年3月、5月,中央政府便已多次表态强调,要坚定不移地实现碳达峰碳中和目标。中国在“双碳”目标上一直保持着战略定力。

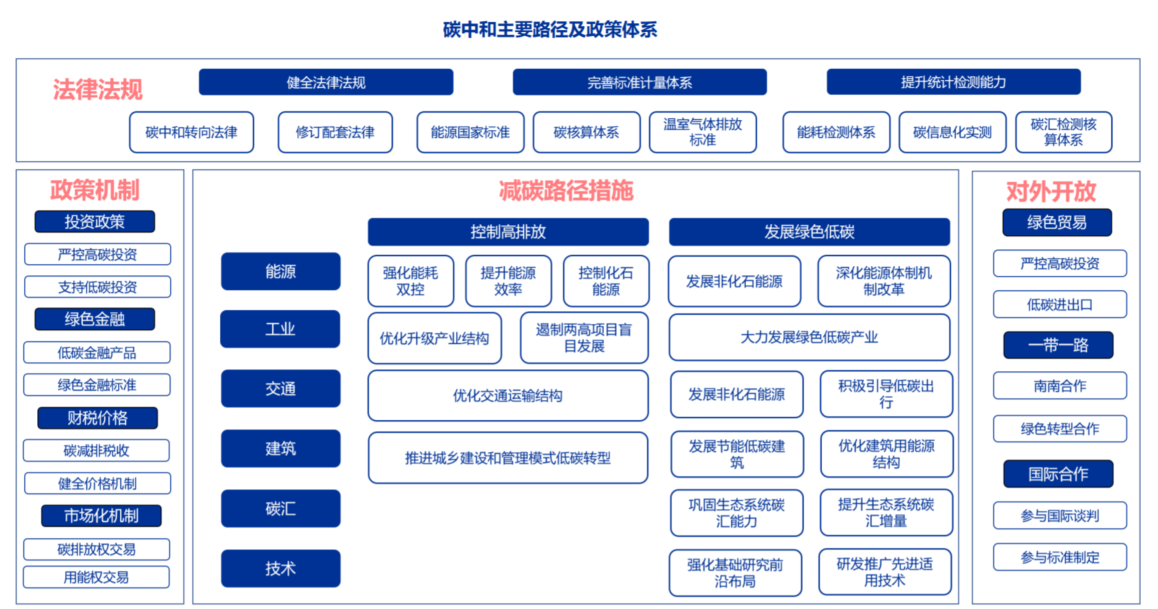

同时,我国碳达峰碳中和“1+N”政策体系已基本建立,“1”即碳达峰碳中和指导意见,“N”则包括《2030年前碳达峰行动方案》以及重点领域和行业政策措施和行动。

(来源:申万宏源研究)

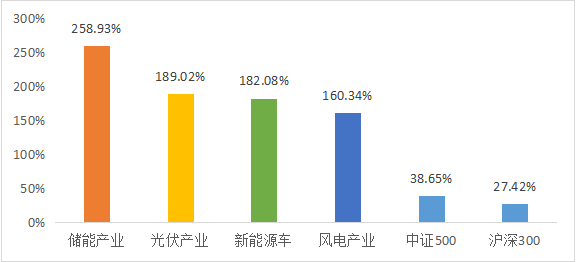

此外,从资本市场表现来看,2019年以来,“碳中和”主题下的风电、光伏、储能、新能源车等细分赛道均表现出色,成长韧性足。

(数据来源:WIND,截至2022/12/22)

“碳中和”赛道投资确定性较强,普通投资者如何把握机遇?主动型碳中和主题基金是不错的选择。比如将于1月3日发行的华安碳中和主题混合(A类:015989,C类:015990),该基金股票仓位60%-95%,其中投资于碳中和主题相关股票比例不低于非现金基金资产的80%,致力为投资者充分捕捉碳中和主题长期投资机遇。

值得一提的是,新产品将由“成长先锋”蒋璆执掌,他拥有“实业+行业研究员”的复合从业背景,追求从实业、产业的角度去研究公司,而不是仅从金融的眼光去判断,这样能更为清晰的把握产业发展趋势。

投资中,蒋璆属于典型的价值型成长选手,主张从高景气赛道中精选具备估值合理的好公司。对于成长股,他会进一步将其划分为成长行业中的领跑型公司和成熟行业中的上进型公司,并把行业成长细分为技术驱动、需求需求、政策驱动三个因素,盈利成长也细化为收入增长、利润率提升。通过不同的成长股刻画,再结合独立思考和左侧投资的特点,筛选出有阿尔法的公司。

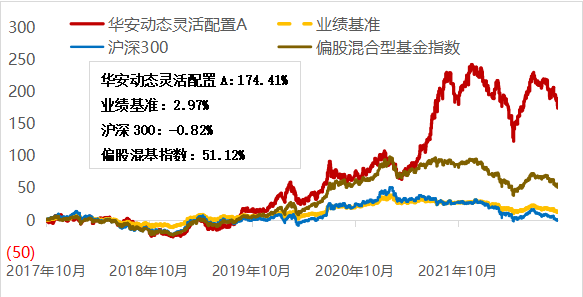

良好的投资理念终造就出色的投资业绩。在2019年、2021年的成长牛市中,蒋璆管理的华安动态灵活配置A分别实现收益率68.59%、73.64%,排名同类6/102、2/128。而拉长时间来看,华安动态灵活配置A近5年收益率174.41%,相较同期业绩比较基准、沪深300和偏股混合型基金指数均斩获显著的超额收益。

(数据来源:基金业绩来自定期报告,截至2022/9/30。排名来自海通证券,同类基金指主动混合开放型-灵活混合型)

华安动态灵活配置A近5年净值走势

(数据来源:基金业绩、业绩基准来自基金定期报告,指数涨跌幅来自WIND,截至2022/9/30)

根据基金年报、季报数据,截至2022年6月30日,蒋璆目前管理基金业绩如下:

华安动态灵活配置A成立日2009/12/22,业绩比较基准为沪深300指数收益率*60%+中国债券总指数收益率*40%,“2010年-2021年、2022年上半年”历史业绩(及业绩基准表现)为4.89%(-6.31%)、-17.30%(-13.55%)、-3.79%(6.04%)、27.84%(-4.94%)、33.46%(34.56%)、61.44%(8.54%)、-5.36%(-5.91%)、13.20%(12.14%)、-26.14%(-12.46%)、68.59%(22.08%)、53.02%(16.26%)、73.64%(-2.21%)、-5.00%(-5.64%)。历任基金经理:张翥(20091222-20130302)、宋磊(20091222-20120817)、陈逊(20130302-20150626)、李冠宇(20130408-20140423)、谢振东(20150302-20160921)、蒋璆(20150616-至今)。

华安制造先锋A成立日2018/12/25,业绩比较基准为中证800指数收益率*70%+中债综合全价指数收益率*20%+恒生指数收益率*10%,“2019年-2021年、2022年上半年”历史业绩(及业绩基准表现)为74.28%(24.76%)、53.51%(17.7%)、66.42%(-1.52%)、-8.54%(-7.56%),历任基金经理:蒋璆(20181225-至今)。

华安创业板两年定开成立日2020/9/3,业绩比较基准为创业板综合指数收益率*75%+中债综合全价指数收益率*20%+恒生指数收益率(经汇率调整)*5%,“2020年-2021年、2022年上半年”历史业绩(及业绩基准表现)为9.33%(5.52%)、65.15%(8.61%)、-11.41%(-11.60%),历任基金经理:蒋璆(20200903-至今)。

华安成长先锋A成立日2021/2/23,业绩比较基准为中证800成长指数收益率*65%+中债综合全价指数收益率*20%+恒生指数收益率(经汇率调整)*15%,2021年、2022年上半年业绩(及业绩基准表现)为43.14%(-11.53%)、-3.92%(-7.97%),历任基金经理:蒋璆(20210223-至今)。

华安制造升级一年持有期A成立日2021/12/17,业绩比较基准为中证高端制造主题指数收益率×65%+中证港股通综合指数收益率×15%+中债综合全价指数收益率×20%,2022年上半年业绩(及业绩基准表现)为-4.81%(-10.25%),历任基金经理:蒋璆(20211217-至今)。

华安产业动力6个月持有A成立日2021/12/23,业绩比较基准为中证 800 指数收益率×65%+中证港股通综合指数收益率×15%+中债综合全价指数收益率×20%,2022年上半年业绩(及业绩基准表现)为-3.67%(-7.22%),历任基金经理:蒋璆(20211223-至今)。

华安创新成立日2001/9/21,业绩比较基准为沪深300指数收益率*75%+中债国债总财富指数收益率*25%。最近十年“2012年- 2021年、2022年上半年“历年业绩(业绩比较基准涨幅)为3.47%(6.27%)、5.20%(-3.85%)、14.62%(38.23%)、27.74%(6.26%)、-18.89%(-7.91%)、4.48%(15.87%)、-25.47%(-16.76%)、39.57%(28.04%)、41.42%(21.07%)、28.37%(-2.44%)、-9.53%(-6.52%),历任基金经理为:刘耀军(20010921-20030918)、尚志民(20010921-20030918)、孙正(20010921-20040205)、刘新勇(20030918-20090327)、汪光成(20090327-20131029)、李冠宇(20131029-20141230)、杨鑫鑫(20141230-20160921)、廖发达(20150806-20190201)、杨明(20181203至今)、崔莹(20200224- 20220126)、蒋璆(20220126-至今)

风险提示:基金管理公司不保证本基金一定盈利,也不保证最低收益。基金的过往业绩并不预示其未来表现,基金管理人管理的其他基金的业绩并不构成基金业绩表现的保证。基金产品收益存在波动风险,投资需谨慎,详情请认真阅读本基金的基金合同、招募说明书等基金法律文件。

免责声明:市场有风险,选择需谨慎!此文仅供参考,不作买卖依据。