您的位置:首页 >热点 >

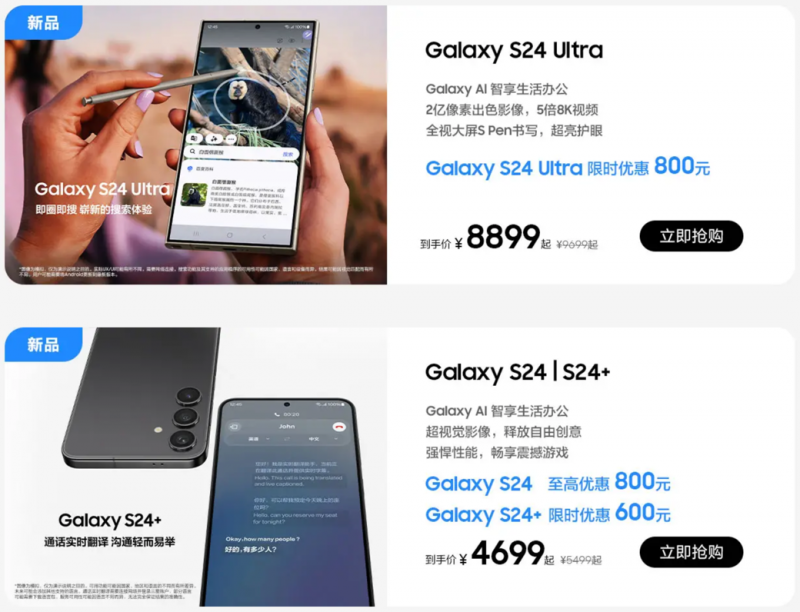

“黄金热”持续高温,更舒适的“购金”姿势是?

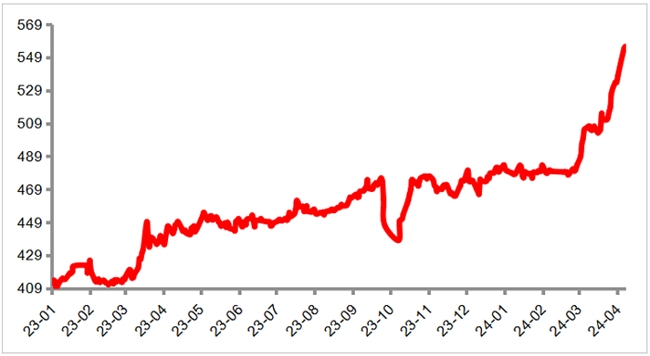

自去年以来,黄金热度居高不下。一方面,金价持续攀升,WIND数据显示,截至4月9日,上海黄金交易所AU9999收盘价为555.50元,相较2023年初上涨了35.52%。

上海黄金交易所AU9999价格走势

(数据来源:WIND,统计区间:2023/1/3-2024/4/9)

另一方面,在“买涨不买跌”、“越涨越买”心态驱使下,消费者购金热情高涨,据中国黄金协会数据,2023年全国黄金消费量1089.69吨,同比增长8.78%。

事实上,黄金是一类特殊的大类资产,兼具商品、货币、金融三种属性,具备抵御通胀、规避风险等功能,在投资组合中纳入黄金资产,有助于优化组合资产配置,分散风险、降低波动。

目前,可参与黄金投资的工具包括购买实物黄金(如金条、金豆、黄金饰品)、纸黄金,以及黄金ETF等黄金主题基金。其中,黄金ETF投资于国内黄金现货,紧密跟踪黄金价格,且具有操作简单、流动性强、投资门槛低等优势,或是普通投资者参与黄金投资的较优选择。

比如华安黄金ETF(518880),该基金挂钩黄金现货合约,紧密跟踪上海黄金交易所AU9999现货合约的价格变化。投资者持有一手(即100份)黄金ETF,就相当于间接持有了1克真实黄金。

进一步来看,华安黄金ETF具有以下投资优势:

1、规模大

规模是衡量一只基金质优与否的重要指标,ETF基金也不例外。基金规模越大,说明愿意申购并持有该基金的投资者越多,直接反映了市场的认可程度。同时,规模大的ETF基金也能够更好地应对大额资金赎回带来的冲击。截至4月8日,华安黄金ETF规模已突破180亿元,创下历史新高。(数据来源:上海证券交易所)

2、流动性佳

流动性指资产的变现能力,简单来说,就是当我们想要卖出手里的ETF份额时,是否能够及时成交。可通过“日均成交额”这一指标来评估ETF基金的流动性,日均成交额越高,表明该ETF的交易越活跃,流动性就越好。华安黄金ETF自上市以来日均成交额7.86亿元,能较好满足场内高效买卖需求。(数据来源:WIND,统计区间:2013/7/29-2024/4/8)

3、位居同类第1

放到同类黄金ETF基金中看,华安黄金ETF具有明显的领先优势。近3年收益率排名位列第1,近1年收益率也跻身同类第4。(数据来源:银河证券,近3年、近1年具体排名为1/11、4/14,截至2024/3/31)

对于场外投资者而言,则可以关注华安黄金ETF联接基金(A类:000216,C类:000217),更加便捷地分享黄金机会。首先,无需开通证券账户,可直接通过基金公司直销平台或第三方代销平台进行申赎;其次,资金门槛相对更低,1元即可起投,小额闲散资金也能轻松参与。

展望后市,在美联储降息预期、“去美元化”浪潮下全球央行持续囤金等因素催化下,黄金价格或仍有一定的上涨空间。站在当前位置,相比单笔大额投资,更建议投资者以分批定投的方式投资于黄金ETF或黄金ETF联接基金,不仅能分享到金价上行带来的投资回报,同时也有望分散投资风险、平摊购买成本。

注:根据基金定期报告数据,截至2023年12月31日。

华安黄金ETF成立于2013.07.18,业绩比较基准为国内黄金现货价格收益率。2013年-2023年历年业绩(及业绩基准表现)为-10.81%(-8.77%)、2.29%(1.75%)、-7.57%(-7.37%)、18.15%(18.42%)、3.31%(3.45%)、3.64%(4.25%)、19.15%(19.75%)、13.81%(14.44%)、-4.71%(-4.14%)、9.24%(9.80%)、16.34%(16.83%)。历任基金经理:徐宜宜(2013.07.18-2018.09.27)、许之彦(2013.07.18-至今)。

华安黄金ETF联接A成立于2013.08.22,业绩比较基准为国内黄金现货价格收益率×95%+人民币活期存款税后利率×5%。2013年-2023年历年业绩(及业绩基准表现)为-11.90%(-12.48%)、1.93%(1.68%)、-6.79%(-6.98%)、17.47%(17.51%)、2.84%(3.29%)、3.49%(4.05%)、19.13%(18.78%)、13.90% (13.73%)、-4.77%(-3.92%)、9.07%(9.33%)、15.95%(16.01%)。历任基金经理:徐宜宜(2013.08.22-2018.09.27)、许之彦(2013.08.22-至今)。

风险提示:敬请投资人关注投资黄金主题基金的特有风险,如黄金市场波动的风险、基金投资组合回报与国内黄金现货价格回报偏离的风险、上海黄金交易所黄金现货市场投资风险等主要风险。基金管理公司不保证本基金一定盈利,也不保证最低收益,基金过往业绩不能预示未来收益。我国基金运作时间较短,不能反映股市发展的所有阶段。市场有风险,投资需谨慎,风险自担。投资人在投资基金前应认真阅读《基金合同》和《招募说明书》等基金法律文件,全面认识基金产品的风险收益特征,在了解产品情况及听取销售机构适当性意见的基础上,根据自身的风险承受能力、投资期限和投资目标,对基金投资作出独立决策,选择合适的基金产品。

投资人应当充分了解基金定期定额投资和零存整取等储蓄方式的区别。定期定额投资是引导投资人进行长期投资、平均投资成本的一种简单易行的投资方式。但是定期定额投资并不能规避基金投资所固有的风险,不能保证投资人获得收益,也不是替代储蓄的等效理财方式。

免责声明:市场有风险,选择需谨慎!此文仅供参考,不作买卖依据。